作者:李曼

欧盟近年来加强了对跨境电商卖家增值税申报及缴纳情况的监管,出台了一系列的税务改革,其中包括对亚马逊等电商平台对非欧盟卖家出台的增值税代扣代缴政策。也正是因为这一政策调整,促使从2021年年初以来,中国卖家成立欧洲本土公司的需求激增。

汉腾咨询以其高质量、高效率的服务已经协助众多中国卖家成功注册法国、德国等欧洲6国公司,完成了店铺欧洲本土化和业务衔接,同时协助卖家完成了针对不同业务模式的增值税申报工作,包括注册OSS系统,以一家欧洲公司为主体申请欧洲其他各国增值税号等。

虽然欧盟OSS-IOSS一站式增值税线上申报系统已经于2021年7月正式投入使用,但很多欧洲本土化的跨境卖家们仍然对自己是否需要注册OSS系统或IOSS系统,是否需要注册欧洲各国增值税号有疑问,今天汉腾小编就带大家一起来详细了解一下。

注册OSS还是IOSS?

OSS(One-Stop Shop)和IOSS(Import One-Stop Shop)是欧盟设立的一个线上增值税申报系统。电商卖家可以通过这个系统,针对自己在欧盟境内的线上交易,进行增值税申报和缴纳。

区别在于,如果线上交易过程中,货物是从非欧盟国家(如中国)发货到买家手中,即发货地在非欧盟国家,且货物价值在150欧元及以下的情况下,卖家需要通过IOSS进行申报;货物价值在150欧元以上的进口货物清关申报方式没有变化,即:走普通的大宗货物清关,无法通过IOSS系统申报。

但如果卖家是直接从欧盟境内发货给买家,那么又可以分为以下两种情况。

注册OSS系统还是分别申请各国税号?

随着各欧洲电商平台各方面政策的变化,以及中国跨境电商行业的蓬勃发展,越来越多的跨境卖家选择在欧洲租用自己的仓库。这种情况下,跨境卖家一般会根据自己的需求,在其欧洲公司的注册国租用仓库,并从该仓库发货至其在欧盟的全部客户。

以在法国成立公司并在法国建仓的情况为例,在卖家欧盟境内年营业额超过10000欧元的前提下,如果货物并没有在欧盟境内的发生调动,是从法国仓库发至全欧盟的买家,卖家可以委托法国本地会计师注册OSS系统,为和其他欧盟国家客户的交易进行申报。

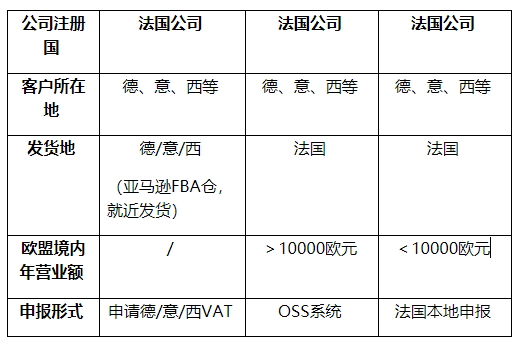

但也有些跨境卖家采取的是就近发货的形式,特别是亚马逊的FBA泛欧计划。也就是如果是法国公司开立的店铺,销售给德国买家,会就近从德国仓库调货给德国买家。此时,交易实际发生在德国境内,因此就需要以法国公司为主体,申请德国税号,并委托德国会计师就其与德国买家的交易,向德国税务机关,进行税务申报。

以法国公司注册的店铺,向欧盟其他国家买家的销售为例,我们将各种业务模式总结如下:

汉腾咨询不仅提供远程快速注册法国、德国、意大利、西班牙等欧洲10国公司的服务,还与各国本土知名税务所,如具有丰富跨境电商服务经验的EDOLIX会计师事务所合作,为客户提供注册OSS系统、申请欧盟各国税号,进行增值税申报的服务。如果您对我们提供的服务感兴趣,请与我们联系。